Riigivõlakirjadesse investeerimine

Kui ebatavalised investeeringud, nagu kunst, unikaalsed alkoholid või filmidest tuntud vidinad, äratavad huvi ja koguvad ajakirjanduses avalikkust, riigivõlakirjadesse investeerimine ei tekita emotsioone. See on kõige vähem vastuoluline ja seda peetakse stabiilseks kapitali investeerimisviisiks. Lühiajaline kasum ei pruugi olla ülekaalukas, kuid pikaajaline perspektiiv on tavaliselt paljulubav.

Riigivõlakirjadesse investeerimine – kuidas see toimib?

Riigivõlakirju peetakse üheks turvalisemaks vormiks raha investeerides. Alguses tasub rõhutada seda, mida peaks teadma iga investor – nimelt riigivõlakirjade, ettevõtete võlakirjade ja kohalike omavalitsuste võlakirjade eristamist. Ainult esimesed on minimaalse riskiga.

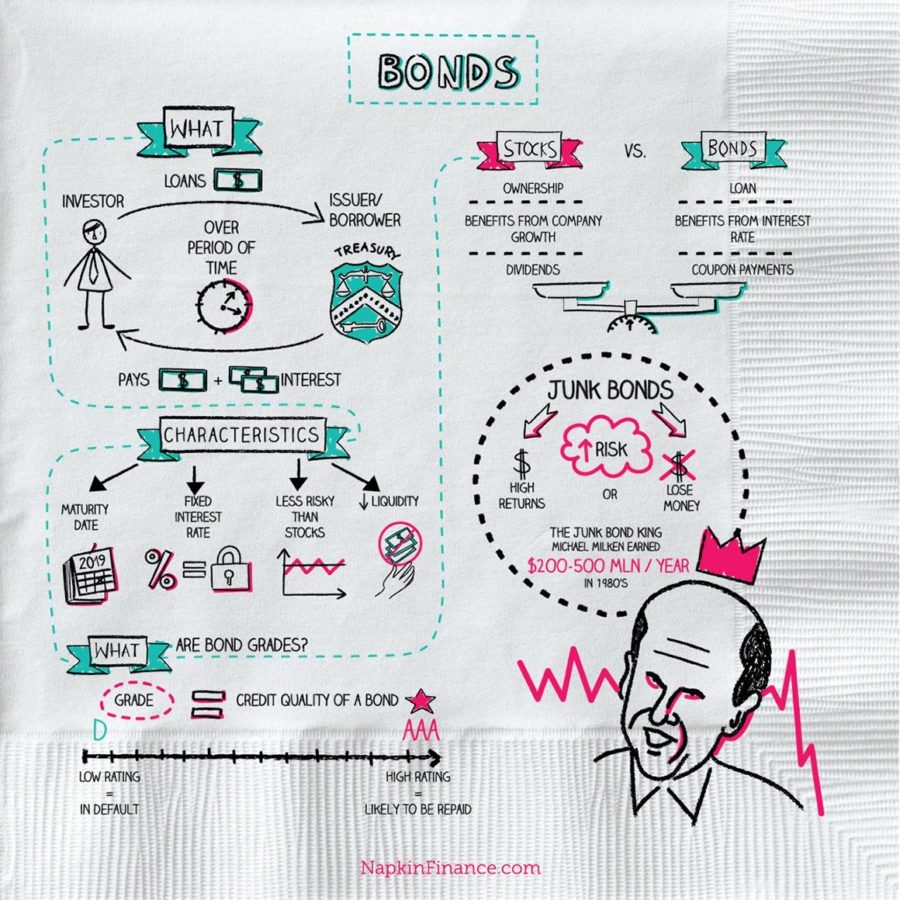

Iga võlakirjatüüp on aga “laenu” vorm. Võlakirju turule emiteeriv üksus jääb ostjatele võlgu.

Riik on võlgnik

Riigivõlakirjad pole muud kui viis riigile raha laenata ja intresside näol tasu saada. See on nagu laenu andmine, aga panga asemel on riigikassa teisel pool. Vastutasuks teie säästude kättesaadavaks tegemise eest kohustub riik teile teatud aja möödudes tagastama kapitali koos intressidega.

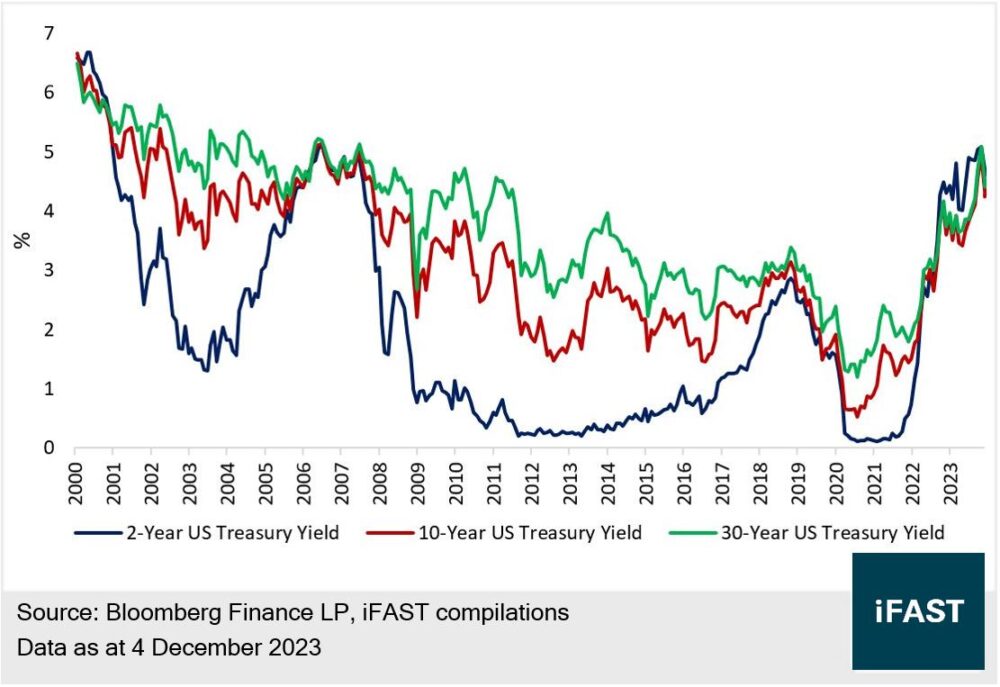

Huvitav on see, et olenevalt võlakirja tüübist saab valida erinevate investeerimisvõimaluste vahel – alates lühiajalistest (nt 3-kuulistest) fikseeritud intressimääraga kuni inflatsioonivastaste võlakirjadeni, mille intressimäär tõuseb koos inflatsiooniga, mis on suurepärane turvalisus ebastabiilsetel aegadel.

Stabiilsus

Investeerimine Riigikassa võlakirjad on samuti hea alternatiiv pangahoiustele. Peamine põhjus on nende ohutus. Võlakirjade puhul on valitsuse maksejõuetuse risk tühine. Riik saab alati raha hankida maksudest või – äärmisel juhul – raha “trükkida”. Kuigi see võib kõlada nagu stsenaarium otse majanduskriisist rääkivast filmist, on sellised olukorrad haruldased ja globaalses mastaabis on need kõige sagedamini seotud välisvaluutades võlaga. Kuigi see on juhuslik, kuulutavad riigid mõnikord välja maksejõuetuse.

Paljude inimeste jaoks on riigivõlakirjad kõige turvalisem valik kapitaliinvesteeringute vorm, eriti võrreldes pangahoiustega. Sissemakse tegemisel riskite panga ebaõnnestumisega. Selliseid olukordi tuli korduvalt ette. Pangad ebaõnnestuvad sõltumata laiuskraadist. Tekkivaid kriisilaineid seostatakse sageli pankade tõrgetega.

Vahepeal jaevõlakirjadesse investeerides saab riik sinu otseseks võlgnikuks, mis teeb asja teatud mõttes isegi turvalisemaks kui pangas. Veelgi enam, saate müüa jaemüügivõlakirju enne tähtaega, kuigi väikese tasu eest, mis annab teile täiendavat paindlikkust. Neile, kes mõtlevad oma säästude turvalisele haldamisele pikemas perspektiivis, tunduvad riigivõlakirjad olevat tõesti mõistlik valik.

Investeerimisportfelli struktuur

Investeerimisportfell pole midagi muud kui erinevate varade kogum, mida peame oma säästude efektiivseks haldamiseks ja kapitali suurendamiseks. Kujutage ette portfelli nagu korv, millesse viskame erinevaid investeeringute “vilju” – aktsiaid, võlakirju, kinnisvara või toorained – igal neist kategooriatest on oma ainulaadsed omadused ja erinevad riskitasemed. Edu võti pole mitte ainult nende “viljade” valik, vaid ka see, kuidas need meie ostukorvis jaotuvad.

Ideaalne struktuur sõltub konkreetse investori vajadustest, eesmärkidest, ajahorisondist ja riskitaluvusest. Öeldakse, et mida noorem on investor, seda rohkem peaks ta investeerima riskantsematesse, kuid potentsiaalselt tulusamatesse varadesse nagu aktsiad. Omakorda, mida lähemal oleme hetkele, mil soovime oma sääste kasutada, seda suurem rõhk peaks olema stabiilsetel varadel, nt riigivõlakirjadel, mis annavad suuremat kindlust.

Kuidas oma portfelli jagada?

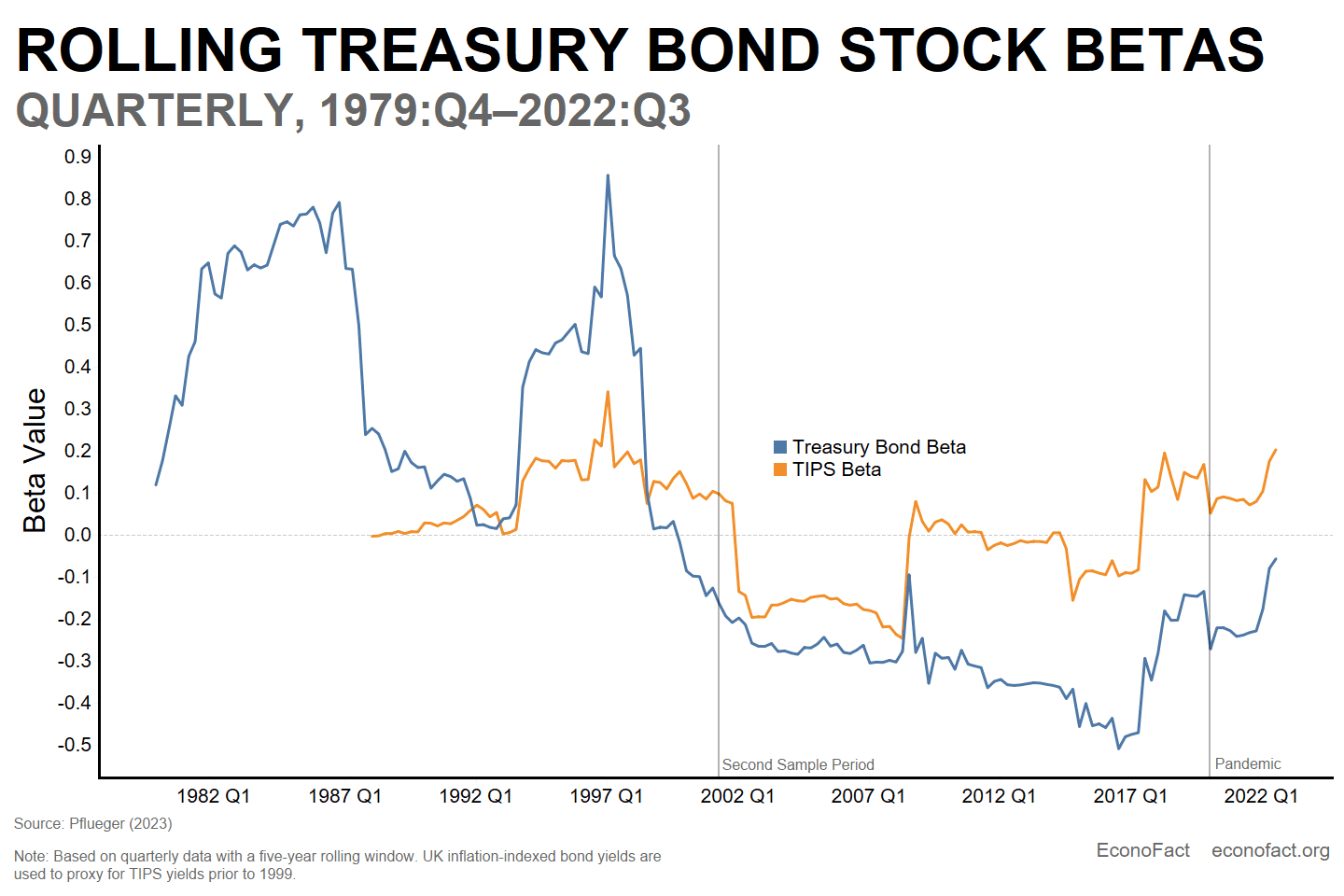

Portfelli klassikaline jaotus on nn 60/40 reegel, kus 60% on aktsiad ja 40% võlakirjad. See lähenemisviis sobib hästi keskmise riskitaluvusega investoritele, kes otsivad kompromissi kasumi ja ohutuse vahel. Siiski tasub meeles pidada, et tänapäeval see mudel areneb. Üha enam inimesi lisab oma portfelli alternatiivseid investeeringuid – nt kulda, krüptovaluutad või ETFi fondid. Kunsti- või luksusesemed. Need pakuvad kokkupuudet erinevatel turgudel, mis olid keskmisele investorile sageli varem kättesaamatud.

Hästi hajutatud investeerimisportfell peaks sisaldama ka erineva ajahorisondiga investeeringuid. Osa varadest peaks sularaha erakorralise vajaduse korral saadaval olema lühiajaliselt, ülejäänud aga pikema aja jooksul, et tulevikuks kapitali ehitada.

Suure kapitali puhul tasub tähelepanu pöörata alternatiivsetele investeeringutele. Alkohol, autod, kunstiteosed on mittestandardsed kapitaliinvesteeringute vormid, korterihotellid ja muud kinnisvara, mis tekitavad tasakaalu. Kui üks kaotab, võidab teine.

Miks on mitmekesistamine nii oluline

Võlakirjadesse investeerimine, investeerimine kullast, veiniks, krüptovaluutadeks – miks on mitmekesistamine nii oluline?

Investeerimisportfelli hajutamine on strateegia, mis võimaldab minimeerida riske ja luua finantsstabiilsust. Oma kapitali jaotamine erinevate varaklasside vahel tähendab, et turukõikumised mõjutavad teie üldist investeeringut vähem. Hästi hajutatud portfellis mängib iga osa erinevat rolli – aktsiad võivad buumiperioodil teenida suurt kasumit, toorained võivad kaitsta inflatsiooni eest ja riigivõlakirjad võivad moodustada kindla aluse. Nende suurim eelis on see, et nad püsivad stabiilsena ka rasketel turuaegadel, pakkudes püsivat prognoositavat tulu.

Investeering riigivõlakirjadesse investeerimine ei vähenda mitte ainult kahjumiriski, vaid suurendab ka kogu portfelli turvalisust. Seetõttu on need pikaajalise strateegia oluline element, pakkudes tasakaalu ja kindlust. Investeeritud kapital ei puutu kokku drastiliste kõikumistega.

Riigivõlakirjadesse investeerimine – plussid ja miinused

Kuigi näib, et riigivõlakirjadel on ainult eelised, pole see nii ilmne. Nagu iga kapitaliinvesteeringu vorm, võib see olla problemaatiline ja keeruline. Millised on seda tüüpi investeeringu eelised ja puudused?

Riigivõlakirjad – miinused

Defektid investeerimine riigivõlakirjades:

- Madalad intressimäärad – eriti võrreldes muude investeerimisvormidega, nagu aktsiad, võivad riigivõlakirjad pakkuda suhteliselt madalamat tootlust.

- Inflatsioonirisk – kõrge inflatsiooni korral võib võlakirjadest saadava kasumi reaalväärtust kompenseerida raha ostujõu langus.

- Pikk investeerimisperiood – paljud riigivõlakirjad nõuavad kapitali pikemaks ajaks külmutamist, mis võib piirata investeeringu likviidsust.

- Viivitused reageerimisel turumuutustele – inflatsiooniga seotud võlakirjade intressimäärad võivad reageerida viivitusega, mis ei pruugi täielikult kaitsta jätkuvate inflatsioonimõjude eest.

- Vahetu paindlikkuse puudumine – riigivõlakirjad ei ole turul noteeritud, mis piirab võimalust neid ennetähtaegselt müüa ilma osa kasumist kaotamata (ennetähtaegse lunastamise korral).

Riigivõlakirjad – eelised

Riigivõlakirjadesse investeerimise eelised:

- Stabiilsus – Riigivõlakirju peetakse üheks turvalisemaks investeerimisvahendiks, kuna neid emiteerib valitsus, mis vähendab maksejõuetuse riski.

- Fikseeritud tulu – investorid saavad arvestada regulaarsete intressimaksetega, mis tagab prognoositava tuluvoo.

- Inflatsioonikaitse – inflatsiooniga seotud võlakirjad tagavad, et intressimäärad kohanduvad hinnatõusuga, kaitstes tootluse reaalväärtust.

- Haldustasud puuduvad – jaemüügi riigivõlakirjadesse investeerimine ei too kaasa lisakulusid, näiteks fondihaldustasusid.

- Mitmekesistamise võimalus – erinevat tüüpi võlakirjade kättesaadavus, erineva lunastustähtaja ja intressimääraga, võimaldab kohandada investeeringut vastavalt individuaalsetele vajadustele ja eesmärkidele.

Riigivõlakirjadesse investeerimine – kas see on teie jaoks kapitaliinvesteeringu vorm?

Riigivõlakirjadesse investeerimine on võimalus, mis meelitab ligi erinevaid investorirühmi. See pakub huvi nii neile, kes teevad finantsmaailmas esimesi samme, kui ka neile, kes on kogenumad. Algajatele on riigivõlakirjad turvaline viis oma säästude investeerimiseks, tagades, et nende kapital ei satu liiga suurele riskile. Kogenud investorid hindavad neid nende stabiilsuse ja prognoositava sissetuleku eest, mis võib olla ideaalne täiendus riskantsematele investeeringutele, näiteks aktsiatele. Lisaks saavad inimesed, kes planeerivad pikaajalist säästmist, näiteks pensioniks, kasutada inflatsiooniindeksiga võlakirju. Need kaitsevad kapitali inflatsioonist tingitud väärtuse languse eest. Investeerimine riigivõlakirjades on hea valik ka neile, kes hindavad regulaarset intressitulu ja soovivad luua hajutatud portfelli. See on valik, kus ohutus ja stabiilsus käivad käsikäes potentsiaalse kasumiga.

Jäta kommentaar